Exigences de marge pour les options

Aperçu - Marge des options

États-Unis - Exigences de marge pour les options

Pour les résidents des États-Unis négoçiant des options :

- Marge basée sur les règles

- Marge de portefeuille

Les exigences de marge complètes sont indiquées dans les sections suivantes.

Les calculs suivants s'appliquent uniquement aux comptes sur marge, comptes sur marge IRA et Cash ou IRA Cash. Consultez la section Portfolio Margin pour les exigences de marge des options des États-Unis dans le compte Portfolio Margin.

La FINRA et la NYSE ont pris des mesures préventives pour limiter le day trading pratiqué par les petits investisseurs. Les clients dont les activités entrent dans le cadre des opérations en séance menées à titre régulier (Pattern Day Trading) définies par ces organisations sont soumis à des restrictions sur le day trading pour les titres des États-Unis.

Afin de parvenir à une exigence de marge minimale, nous utilisons un logiciel d'optimisation de marge pour les options. Pour autant, en raison de la configuration minimale requise pour déterminer la solution optimale, nous ne pouvons pas toujours garantir la meilleure combinaison. Veuillez notez que nous ne permettons pas les exercices, assignations ou livraisons d'options qui mettraient le compte en situation de non-conformité avec les exigences de marge. Pour plus de renseignements sur le traitement des options au jour d'expiration (vendredi pour le marché américain), cliquez ici

Les courtiers peuvent fixer, et fixent, leur propre exigence de marge au dessus de la Reg T ou du minimum réglementaire. Pour les spreads d'options sur titres VIX, nous pouvons facturer une exigence de marge supplémentaire de 150 USD minimum. Pour les positions d'options correspondant à la définition d'un spread « universel » selon la règle de la CBOE 10.3(a)(5), nous pouvons facturer une exigence de marge supplémentaire s'élevant à 102 % de la perte nette maximum sur le marché associée à ce spread (soit, prix de la position longue d'options nette – prix de la position short d'options nette x 102 %), si celle-ci est supérieure au minimum réglementaire.

Stratégies options

Les tableaux indiquent les exigences de marge des options pour chaque type de combinaisons de marge.

Remarque :

Nos formules sont construites autour des fonctions suivantes : Maximum (x, y, ..), Minimum (x, y, ..) et Si (x, y, z). La fonction Maximum donne la valeur la plus grande de tous les paramètres séparés par des virgules entre parenthèses. Par exemple, Maximum (500, 2000, 1500) donne la valeur 2000. La fonction Minimum donne la valeur la plus petite de tous les paramètres séparés par des virgules entre parenthèses. Par exemple, Minimum (500, 2000, 1500) donnerait le nombre 500. La fonction Si vérifie une condition. Si la condition est vraie, c'est la formule y qui s'applique. Si la condition est fausse, c'est la formule z qui s'applique. Par exemple, Si (20 < 0, 30, 60) donnerait le nombre 60.

Remarque : Les clients doivent avoir une valeur nette de liquidation d'au moins 2 000 USD pour le compte, pour établir ou augmenter une position d'options non couverte existante.

Position longue sur une option d'achat ou de vente

| Marge | |

| Marge initiale ou Reg T fin de journée | Aucun |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Identique à l'exigence de marge initiale |

| Sur marge IRA | Identique au compte sur marge |

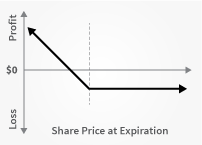

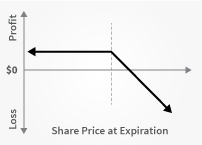

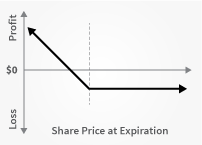

Position courte sur une option d'achat à découvert à nu

| Marge | |

| Marge initiale ou Reg T fin de journée |

Options sur actions1, 2 Prix de l'option d'achat + Maximum ((20 % * Cours du sous-jacent - Montant hors du cours), (10 % * Cours du sous-jacent)) Options sur les indices1, 3 Prix de l'option d'achat + Maximum ((15 % * Cours du sous-jacent) - Montant hors de la monnaie), 10 % * Cours du sous-jacent) Options de devises internationales 1, 2 Prix de l'option d'achat + Maximum ((4 % * cours du sous-jacent - Montant hors du cours), (0,75 % * Cours du sous-jacent)) Option Cash Basket 1 Montant dans le cours |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Identique au compte au comptant. |

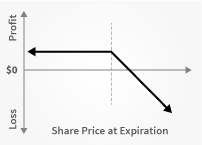

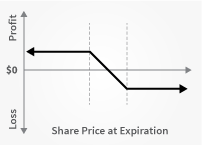

Position courte sur une option de vente à découvert à nu

| Marge | |

| Marge initiale ou Reg T fin de journée |

Options sur actions1, 2 Prix de l'option de vente + Maximum ((20 % * Cours du sous-jacent - Montant hors du cours), (10 % * Prix d'exercice)) Options sur indices 1, 3 Prix options de vente + Maximum ((15 % * (Cours du sous-jacent) - Hors de la monnaie), 10 % * Prix d'exercice) Options de devises internationales 1, 2 Prix de l'option de vente + Maximum ((4 % * Cours du sous-jacent - Montant hors du cours), (0,75 % * Cours du sous-jacent)) Option Cash Basket 1 Montant dans le cours |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Prix d'exercice de l'option de vente |

| Sur marge IRA | Identique au compte au comptant. |

Options d'achat couvertes

Position vendeur sur une option combinée avec une position sur un titre afin de couvrir l'intégralité de l'exercice à l'assignation du contrat d'option.

| Marge | |

| Marge initiale ou Reg T fin de journée | Max (Valeur de l'option d'achat, Marge initiale d'action longue) |

| Marge de maintien | MAX[Montant dans le cours + Marge(action longue évaluée au min(prix du marché, exercice(option d'achat à découvert))), min(valeur de l'action, max(valeur de l'option d'achat, marge d'action longue))] |

| Au comptant ou IRA Cash | Action entièrement payée ou aucune |

| Sur marge IRA | Action entièrement payée ou aucune |

Options de vente couvertes

Position vendeur sur une option combinée avec une position sur un titre afin de couvrir l'intégralité de l'exercice à l'assignation du contrat d'option.

| Marge | |

| Marge initiale ou Reg T fin de journée | Exigence de marge initiale en actions + Montant dans le cours |

| Marge de maintien | Exigence de marge initiale en actions + Montant dans le cours |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Ne s'applique pas |

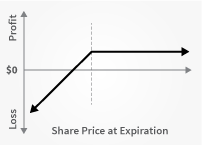

Call spread

Une position longue et une position courte sur un même nombre d'options d'achat pour le même sous-jacent (et le même multiplicateur), la position longue ayant une date d'expiration postérieure ou égale à la position à découvert.

| Marge | |

| Marge initiale ou Reg T fin de journée | Maximum ((Strike position longue Call - Strike position courte Call), 0) |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Équivalentes aux exigences de marge initiale si les deux options sont européennes Ne s'applique pas dans les autres cas. |

| Sur marge IRA | Identique au compte sur marge |

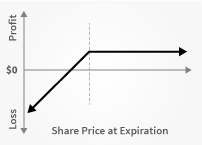

Put spread

Une position longue et une position courte sur un même nombre d'options de vente pour le même sous-jacent (et le même multiplicateur), la position longue ayant une date d'expiration postérieure ou égale à la position courte.

| Marge | |

| Marge initiale ou Reg T fin de journée | Maximum (Strike position courte Put - Strike position longue Put, 0)) |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Identique au compte sur marge (les deux options doivent être des options européennes réglées en trésorerie) Prix Strike Short Put (options américaines) |

| Sur marge IRA | Identique au compte sur marge |

Tunnel de taux

Position longue sur l'option de vente et le sous-jacent, position courte sur l'option d'achat. L'option de vente et l'option d'achat doivent avoir la même échéance, le même sous-jacent (et le même multiplicateur), et le prix d'exercice de l'option de vente doit être inférieur à celui de l'option d'achat.

| Marge | |

| Marge initiale ou Reg T fin de journée | Exigences de marge initiale sur l'action + Montant dans le cours de l'option d'achat Actifs avec valeur d'emprunt d'action longue Minimum (Valeur de marché actuelle, Prix agrégé d'exercice de l'option d'achat) |

| Marge de maintien | Minimum (((10 % * Prix d'exercice de l'option de vente) + Montant hors du cours de l'option de vente), (25 % * Prix d'exercice de l'option d'achat)) |

| Au comptant ou IRA Cash | Aucun |

| Sur marge IRA | Aucun |

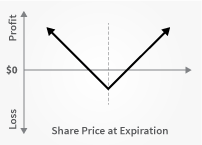

Position longue sur option d'achat ou de vente

Acquisition d'une option d'achat et d'une option de vente.

| Marge | |

| Marge initiale ou Reg T fin de journée | La marge est calculée pour deux positions longues sur des options. |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Identique au compte sur marge |

| Sur marge IRA | Identique au compte sur marge |

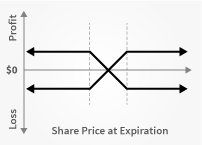

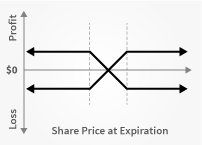

Position courte sur option d'achat ou de vente

Vente d'une option d'achat et d'une option de vente.

| Marge | |

| Marge initiale ou Reg T fin de journée |

Si la marge initiale de la position courte sur l'option de vente > marge initiale de la position courte sur l'option d'achat, alors marge initiale de la position courte sur l'option de vente + prix de l'option d'achat courte ou Si la marge initiale de la position courte sur l'option d'achat > marge initiale de la position courte sur l'option de vente, alors marge initiale de la position courte sur l'option d'achat + prix de l'option de vente short |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Ne s'applique pas |

Butterfly long

Compensation de deux positions courtes sur des options de la même série (classe, multiplicateur, prix d'exercice, expiration) grâce à deux positions longues du même type (option de vente ou d'achat) : l'une dont le prix d'exercice est plus élevé, et l'autre une position longue d'option dont le prix d'exercice est moins élevé. Toutes les options qui composent la stratégie doivent avoir la même échéance, le même sous-jacent, et les intervalles entre les différents prix d'exercice doivent être égaux.

| Marge | |

| Marge initiale ou Reg T fin de journée | Aucun |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Aucun Les deux options doivent être européennes. |

| Sur marge IRA | Identique au compte sur marge |

Put butterfly short

Compensation de deux positions longues sur des options de vente de la même série grâce à deux positions courtes sur une option de vente : l'une dont le prix d'exercice est plus élevé, et l'autre dont le prix d'exercice est moins élevé. Toutes les options qui composent la stratégie doivent avoir la même échéance, le même sous-jacent, et les intervalles entre les différents prix d'exercice doivent être égaux.

| Marge | |

| Marge initiale ou Reg T fin de journée | MAX(Prix d'exercice du put le plus élevé - Prix d'exercice du put intermédiaire, 0) + MAX(Prix d'exercice du put le plus faible - Prix d'exercice du put intermédiaire, 0) |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Ne s'applique pas |

Call butterfly short

Compensation de deux positions longues d'options d'achat de la même série par une option d'achat courte avec un prix d'exercice plus élevé et une option d'achat courte avec un prix d'exercice plus bas. Toutes les options qui composent la stratégie doivent avoir la même échéance, le même sous-jacent, et les intervalles entre les différents prix d'exercice doivent être égaux.

| Marge | |

| Marge initiale ou Reg T fin de journée | MAX(Prix d'exercice du call intermédaire - Prix d'exercice du call le plus élevé,0) + MAX(Prix d'exercice du call intermédiaire - Prix d'exercice du call le plus faible, 0) |

| Marge de maintien | L'exigence de marge initiale doit être maintenue. |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Ne s'applique pas |

Long box spread

Une position longue sur option d'achat et courte sur une option de vente avec le même prix d'exercice (« buy side »), combinée avec une position longue sur option de vente et courte sur une option d'achat avec le même prix d'exercice (« sell side »). Le prix d'exercice « buy side » est inférieur au prix d'exercice « sell side ». Toutes les options qui composent la stratégie doivent avoir la même échéance et le même sous-jacent (multiplicateur).

| Marge | |

| Marge initiale ou Reg T fin de journée | Aucun |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Identique au compte sur marge |

Short box spread

Une position longue sur option d'achat et courte sur une option de vente avec le même prix d'exercice (« buy side »), combinée avec une position longue sur option de vente et courte sur une option d'achat avec le même prix d'exercice (« sell side »). Le prix d'exercice côté acheteur est supérieur au prix d'exercice côté vendeur. Toutes les options qui composent la stratégie doivent avoir la même échéance et le même sous-jacent (multiplicateur).

| Marge | |

| Marge initiale ou Reg T fin de journée | MAX(1,02 x coût de clôture, prix d'exercice call long – prix d'exercice call court) |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Identique au compte sur marge |

Conversion

Position longue sur l'option de vente et le sous-jacent, position courte sur l'option d'achat. L'option de vente et l'option d'achat doivent avoir la même échéance, le même sous-jacent (multiplicateur) et le même prix d'exercice.

| Marge | |

| Marge initiale ou Reg T fin de journée | Exigences de marge initiale sur l'action + Montant dans le cours de l'option d'achat |

| Marge de maintien | 10 % du prix d'exercice + montant dans le cours |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Ne s'applique pas |

Conversion inverse

Position longue sur l'option d'achat et position courte sur le sous-jacent avec option de vente short. L'option de vente et l'option d'achat doivent avoir la même échéance, le même sous-jacent (multiplicateur) et le même prix d'exercice.

| Marge | |

| Marge initiale ou Reg T fin de journée | Montant dans le cours de l'option de vente + exigence de marge initiale des actions |

| Marge de maintien | Montant dans le cours de l'option de vente + (10 % * prix d'exercice) |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Ne s'applique pas |

Option de vente de protection

Position longue sur l'option de vente et le sous-jacent.

| Marge | |

| Marge initiale ou Reg T fin de journée | Exigences de marge initiale des actions |

| Marge de maintien | Minimum (((10 % * Prix d'exercice du put) + Montant du put hors du cours), Exigence de marge de maintien de position longue sur l'action) |

| Au comptant ou IRA Cash | Aucun |

| Sur marge IRA | Aucun |

Option d'achat de protection

Position longue sur l'option d'achat et le sous-jacent.

| Marge | |

| Marge initiale ou Reg T fin de journée | Exigences de marge initiale standard des actions |

| Marge de maintien | Minimum (((10 % * Prix d'exercice du call) + Montant call hors du cours), Exigence de marge de maintien de position courte sur l'action) |

| Au comptant ou IRA Cash | Ne s'applique pas |

| Sur marge IRA | Ne s'applique pas |

Iron condor

Vente d'une option de vente, achat d'une option de vente, vente d'une option d'achat, achat d'une option d'achat.

| Marge | |

| Marge initiale ou Reg T fin de journée | Prix d'exercice put short - Prix d'exercice put long |

| Marge de maintien | Identique à l'exigence de marge initiale |

| Au comptant ou IRA Cash | Si toutes les options sont européennes et réglées en espèces, analogue au compte sur marge. |

| Sur marge IRA | Identique au compte sur marge |

Présentation générale des opérations en séance menées à titre régulier (« Pattern Day Trading »)

La FINRA et la NYSE ont mis en place une réglementation destinée à limiter l'activité de trading des comptes dont le capital est peu élevé, en particulier les comptes dont la valeur nette liquidative est inférieure à 25 000 USD.

Pattern

Day Trader

Pattern

Day Trader

Lun

Mar

Mer

Jeu

Ven

Vendre XXZ

Vendre ZZX

Vendre YYZ

Vendre YYZ

- Opération en séance ("Day Trade") : toute paire de transactions par laquelle une position sur un titre (qu'il s'agisse d'une action, d'option sur action ou indice, de warrants, de T-Bills, d'obligations ou de SSF) est ouverte puis fermée au cours d'une même séance.

- « Pattern Day Trader » : personne qui effectue quatre opérations en séance ou plus sur une période de cinq jours ouvrés. Tout trader qui exécute plus de quatre opérations en séance au cours de cette période est considéré comme présentant les caractéristiques d'un « Pattern Day Trader ». Par conséquent, cette personne est soumise aux restrictions sur les opérations en séances menées à titre régulier.

- Pour être en mesure de réaliser de telles opérations, le compte doit présenter une valeur liquidative d'au moins 25 000 USD, la valeur liquidative incluant le P&L de la trésorerie, des actions, des options, et des contrats à terme.

- Nous avons mis au point des algorithmes conçus pour empêcher les comptes dont le solde est insuffisant de se retrouver en situation de day trading. Ainsi, si la valeur du compte est inférieure à 25 000 USD, nous interdisons la 4ème transaction d'ouverture de position sur une période de cinq jours.

Ajustements à la valeur de la séance précédente du marché boursier et au premier jour de Bourse

La valeur de la séance précédente est enregistrée à la clôture de la séance précédente, c'est-à-dire 16h15 ET. La valeur de compte de la séance précédente doit être d'au moins 25 000 USD. Néanmoins, les dépôts et retraits nets qui ont entraîné le dépassement de la valeur de compte de 25 000 USD requise après 16h15 (ET) le jour de Bourse précédent sont traités comme des ajustements à la valeur de la séance précédente. De cette façon, le client est en mesure de trader le jour suivant.

Par exemple, supposons qu'un nouveau dépôt de 50 000 USD soit reçu après la clôture de la séance. Même si la valeur du compte était nulle à la clôture de la séance précédente, nous traitons le dépôt tardif du jour précédent comme un ajustement. La valeur du compte de ce client pour la séance précédente s'élève donc désormais à 50 000 USD et le trading est autorisé dès le premier jour de Bourse suivant. Sans cet ajustement, les transactions du client au premier jour de Bourse seraient rejetés, sur la base de la valeur enregistrée à la clôture de la séance précédente.

Cas particuliers

- Les comptes qui ont par le passé présenté une valeur de plus de 25 000 USD tout en étant identifiés comme des comptes destinés à des activités de day trading, et dont la valeur nette liquidative est tombée sous le seuil de 25 000 USD sont susceptibles de se retrouver soumis à la restriction de 90 jours pour le day trading. Ces restrictions peuvent être levées en augmentant la valeur du compte, ou en suivant la procédure décrite dans la section Day trading de la FAQ.

- Le produit de l'exercice ou de l'assignation d'une option est comptabilisé parmi les opérations menées en séance, comme si le sous-jacent avait été tradé directement. Les livraisons de SSF ou en conséquence de la caducité des options ne sont pas considérées comme des activités de day trading.

Pour plus de détails concernant la réglementation des opérations menées en séance à titre régulier et sur la mise en application de ces règles, rendez-vous à la section relative à ce sujet sur la FAQ.

FAQ Day Trading

Selon la FINRA, le « Pattern Day Trader » (PDT) est une personne qui effectue quatre opérations ou plus en séance (entre l'ouverture et la clôture d'un titre de participation (action) ou d'une option sur action le même jour), dans un intervalle de cinq jours ouvrés.

Veuillez considérer que la Day Trade rule de la SEC ne prend pas en compte les contrats à terme et les options sur contrats à terme.

Le message d'erreur « Potential pattern day trader » apparaît lorsqu'un compte dont la valeur liquidative est inférieure au minimum de 25 000 USD exigé par la SEC et le nombre autorisé de trois opérations en séance a été atteint au cours des cinq derniers jours.

Le système est programmé pour interdire toute transaction supplémentaire sur le compte, qu'il y ait ou non une intention de day trading. Ce fonctionnement vise à protéger les comptes dont la valeur est inférieure à 25 000 USD afin que ces comptes ne soient pas « potentiellement » désignés comme des comptes de day trading.

Ainsi, lorsqu'un compte reçoit un message d'erreur « potential pattern day trader », il n'y a pas d'indicateur PDT à retirer. Le détenteur du compte doit attendre la fin de l'intervalle de cinq jours avant d'ouvrir une nouvelle position sur le compte.

Le client pourra alors :

- Effectuer un dépôt afin de ramener la valeur du compte au minimum de 25 000 USD exigé par la SEC.

- Demander une réinitialisation PDT du compte (le cas échéant)

Lorsque le compte est dans cette situation en cours de séance, il sera interdit à son détenteur d'ouvrir de nouvelles positions. Le client pourra clôturer des positions existantes sur le compte, mais ne pourra pas en ouvrir de nouvelles.

Le détenteur du compte pourra adopter l'une des solutions ci-dessus. Toutefois, dès que la valeur liquidative dépasse à nouveau le seuil de 25 000 USD, le compte sera à nouveau restreint en termes de nombre d'opérations en séance autorisées.

La FINRA a accordé aux sociétés de courtage la possibilité de supprimer, une seule fois, le marqueur PDT (Pattern Day Trader) du compte d'un client, suite à une détermination de bonne foi que le client ne s'engagera plus dans des activités de day trading régulier. Si un compte a été signalé par erreur et que le détenteur n'a pas l'intention de réaliser des opérations de day trading sur son compte, nous avons la possibilité de retirer le signalement.

Selon la FINRA, le Pattern Day Trader (PDT) est une personne qui effectue au moins quatre opérations en séance, c'est-à-dire l'ouverture et la clôture d'une position sur titre ou option dans une même séance, ou plus, dans un intervalle de cinq jours ouvrés. Or la FINRA et la NYSE ont mis en place des restrictions sur les opérateurs susceptibles d'être des "Pattern day traders". Si un compte client enregistre trois (3) opérations en séance sur des actions ou des options sur titres au cours d'un intervalle de cinq (5) jours, ce compte doit respecter la valeur nette liquidative minimale de 25 000 USD pour que nous acceptions le prochain ordre d'achat ou de vente d'action ou d'option sur titre. Au bout de la quatrième opération en séance (durant cette période de 5 jours), nous désignons le compte comme un compte de Pattern day trading.

La réglementation sur le Pattern Day Trading permet à un courtier de supprimer la désignation PDT, une seule fois, si le client reconnaît qu'il/elle n'a pas l'intention de s'engager dans des stratégies de day trading, et demande que la désignation PDT soit supprimée. Si vous souhaitez faire supprimer la désignation PDT (Pattern Day Trader) de votre compte, veuillez nous fournir la confirmation suivante en utilisant l'outil de demande PDT en ligne.

- Je reconnais que :

- Je n'ai pas l'intention d'avoir recours à des stratégies de day trading sur mon compte.

- Je demande par la présente que conformément aux règlesde la FINRA, vous, le courtier, retiriez la désignation de mon compte comme relevant du Pattern day trading.

- Je comprends que si je procède à des opérations en séances menées à titre régulier à la suite de cette déclaration, mon compte sera désigné comme compte de Pattern day trading et vous, le courtier, appliquerez la réglementation en vigueur pour les opérations en séance menées à titre régulier sur mon compte.

Nous traiterons votre demande au plus tôt, généralement sous 24 heures.

Par exemple, si la fenêtre présente les chiffres (0,0,1,2,3), voici comment les interpréter :

Admettons que nous sommes un mercredi. Le premier numéro entre parenthèses, 0, signifie qu'aucune opération en séance n'est autorisée le mercredi. Le 2ème chiffre, 0, signifie qu'aucune opération en séance n'est autorisée le jeudi. Le 3ème chiffre entre parenthèses, 1, signifie qu'une opération en séance est disponible le vendredi. Le 4ème chiffre entre parenthèses, 2, signifie que si l'opération en séance autorisée le vendredi n'a pas été utilisée, deux opérations en séance sont disponibles le lundi. Le 5ème chiffre entre parenthèses, 3, signifie que si les opérations en séance autorisées le vendredi et le lundi n'ont pas été utilisées, trois opérations en séance sont disponibles le mardi.

Portfolio Margin

Dans le cadre de la réglementation de la SEC sur le Portfolio Margin et grâce à notre système de calcul de marge en temps réel, notre clientèle a la possibilité de bénéficier d'un effet de levier supérieur à celui des exigences de marge Reg T. Pendant des années, la méthode de calcul des exigences de marge pour les comptes de titres (actions, options et SSF) était fondée sur les règles Reg T. Les calculs utilisés consistent à appliquer des pourcentages fixes à des stratégies de combinaison prédéfinies. Avec le Portfolio Margin (marge de portefeuille), les exigences de marge sont déterminées suivant un modèle élaboré à partir des risques, qui calcule la perte maximale possible pour toutes les positions sur une même classe d'actifs pour des sous-jacents aux cours et volatilité divers. Ce modèle, connu sous le nom de Theoretical Intermarket Margining System (TIMS), est appliqué chaque nuit aux positions d'actions des États-Unis, options sur actions et indices OCC et SSF des États-Unis par la Options Clearing Corporation (OCC) à charte fédérale et est transmis chaque nuit par l'OCC aux sociétés de courtage participantes. Ainsi, l'exigence de marge minimum pour un compte Portfolio Margin est statique en journée car l'OCC ne diffuse les exigences TIMS qu'une fois par jour.

Nous mettons cependant à jour le statut de conformité tout au long de la séance en fonction du cours en temps réel des positions sur les participations détenues dans le compte Portfolio Margin. Veuillez noter que le Portfolio Margin n'est actuellement pas disponible pour les positions sur les contrats à termes et options sur contrats et options sur contrats des États-Unis, sur les obligations des États-Unis, sur les FCP ou sur le marché des changes. Les autorités américaines peuvent toutefois envisager d'inclure ces produits à une date ultérieure.

La marge de portefeuille, c'est-à-dire la marge fondée sur les risques, est utilisée depuis plusieurs années sur les marchés des contrats de marchandise et de nombreux titres hors États-Unis, avec des résultats satisfaisants. Selon la composition du compte de trading, le Portfolio Margin peut parfois présenter des exigences de marge inférieures à celles des règles Reg T, ce qui se traduit par un effet de levier plus important. Plus l'effet de levier est important, plus les risques de pertes sont importants. Il est également possible que, pour un portefeuille donné dont les positions présentent un risque plus élevé, les exigences de marge du Portfolio Margin soient supérieures à celles du Reg T. En effet, la marge de portefeuille a été conçue pour refléter de façon plus adéquate le risque réel que présentent les positions dans un compte. Par conséquent, pour un compte à l'exposition très concentrée, l'approche Portfolio Margin est susceptible de présenter des exigences de marge supérieures à celles du Reg T. L'une des raisons d'être du Portfolio Margin consiste à refléter le fait qu'un portefeuille équilibré comportant des positions couvertes présente un risque plus faible. Au contraire, le Portfolio Margin imposera des exigences de marge proportionnellement plus élevées pour les comptes dont les positions sont plus concentrées sur peu d'actions.

Critères d'éligibilité pour l'obtention d'un Portfolio Margin

Notre clientèle doit respecter les critères suivants pour ouvrir un compte Portfolio Margin :

- Un compte existant qui enregistre un minimum de 110,000 USD ou équivalent en valeur nette liquidative pour obtenir un compte Portfolio margin, en plus de l'autorisation de trader des options non-couvertes. Les clients existants peuvent faire une demande de compte Portfolio Margin sur la page Type de compte de leur espace Gestion de compte à tout moment. Une fois leur demande validée, un compte leur sera ouvert. Les nouveaux clients peuvent faire la demande d'un compte Portfolio Margin au cours de la procédure d'inscription. Veuillez noter que si la valeur de votre compte tombe sous 100 000 USD, vous ne serez pas autorisé à passer d'autres ordres susceptibles d'augmenter votre exigence de marge. Par conséquent, si vous n'avez pas l'intention de maintenir une valeur minimum de 100 000 USD dans votre compte, vous ne devez pas demander un compte Portfolio Margin.

- Les demandes de comptes Portfolio Margin pour les nouveaux clients peuvent prendre jusqu'à 2 jours (dans des conditions normales d'activité) pour l'obtention de cette autorisation après ouverture initiale du compte. Veuillez noter que si l'approvisionnement de votre compte passe sous la barre de 100 000 USD (ou équivalent USD) de valeur nette liquidative, vous ne serez pas autorisé à passer d'autres ordres susceptibles d'augmenter votre exigence de marge tant que la valeur nette liquidative ne sera pas relevée à un minimum de 100 000 USD. Les comptes de clients existants devront également être approuvés et un délai pouvant aller jusqu'à 2 jours après la demande est à prévoir. Les clients existants comme les nouveaux clients recevront un e-mail de confirmation une fois le compte validé.

- Les établissements qui souhaitent confier l'exécution de certains ordres à une autre société tout en continuant de nous utiliser comme Prime Broker doivent maintenir une valeur de compte minimum de 6 000 000 USD ou équivalent.

- En raison de restrictions réglementaires de l'IDA, la clientèle du Canada n'a pas accès aux comptes Portfolio Margin. De plus, toutes les actions, options sur actions et indices canadiens, ainsi que les actions européennes, et positions sur actions asiatiques seront soumis au calcul de marge standard. Le système Portfolio Margin n'est pas disponible pour ces produits.

- Les comptes de courtage Omnibus hors États-Unis (position longue/à découvert) ne peuvent pas bénéficier de comptes Portfolio Margin.

- Les comptes dont les actifs passent en dessous de la valeur minimum de 100 000 $ se verront appliquer une majoration de leur marge et les niveaux de marge du compte passeront progressivement à ceux du compte Reg T. au fur et à mesure que la valeur de leurs actifs diminuera.

Fonctionnement du Portfolio Margin

Avec le Portfolio Margin, les comptes de trading sont composés de trois groupes : Classe , qui correspond à toutes les positions sur un même sous-jacent ; Produit, qui correspond aux dérivés ; et Portefeuille, qui sont des produits étroitement liés. Les catégories d'actifs incluent par exemple IBM, SPX, et OEX. Un indice large composé de SPX, OEX, etc. constitue un exemple. Enfin, le portefeuille inclut tous les produits tels que les indices larges, les indices de croissance, indices d'entreprises à faible capitalisation et les indices FINRA.

Le calcul de la marge sur portefeuille démarre au niveau le plus bas, celui de la classe d'actif. Toutes les positions sur une même classe d'actif sont groupées et soumises à des tests de résistance. Cela signifie que le cours du sous-jacent et la volatilité implicite sont modifiés selon les paramètres suivants.

- Un test de résistance standard sur le sous-jacent.

- Pour les actions, les options sur titres, les indices spécifiques et les SSF, le paramètre est plus 15 % ou moins 15 % avec huit autres points dans cette fourchette.

- Pour les indices sur des entreprises à faible capitalisation et indices FINRA des marchés des États-Unis, le paramètre est plus 10 %, moins 10 %, avec huit autres points dans cette fourchette.

- Pour les indices diversifiés et indices de croissance, le paramètre est plus 6 %, moins 8 %, avec huit autres points dans cette fourchette.

- Un test de résistance par rapport marché pour le sous-jacent basé sur les variations historiques dans les données de tarification de Bloomberg.

- Pour les indices diversifiés, le facteur de volatilité implicite est augmenté de 75 % et réduit de 75 %.

- Pour toutes les autres classes, la volatilité implicite de chaque option est augmentée de 150 % et réduite de 150 %

Parallèlement aux paramètres détaillés ci-dessus, les minimums suivants s'appliquent :

- Pour les catégories fortement concentrées, une exigence de marge de 30 % s'applique à la position concentrée.

- On calcule un minimum par contrat de 0,375 $ multiplié par l'indice.

- Les actions à faible capitalisation, OTCBB, Pink Sheet, suivent les mêmes exigences de marges spécifiques pour la marge de portefeuille que pour la marge Reg T.

- La marge initiale sera de 110 % de la marge de maintien.

On applique la totalité des simulations ci-dessus. La pire perte possible devient l'exigence de marge pour la catégorie. Ensuite, les corrélations standard entre catégories pour un même produit agissent dans une logique de compensation. Par exemple, pour notre indice diversifié, on autorise une compensation de 90 % entre le SPX et l'OEX. Enfin, les corrélations standard entre produits agissent dans une logique de compensation. Par exemple, on peut appliquer une compensation de 50 % entre les indices larges et les indices de faible capitalisation. Pour les actions et les SSF, les compensations ne sont autorisées qu'au sein d'une même classe, pas entre les produits et les portefeuilles. Une fois toutes les compensations prises en compte, la somme de toutes les pires pertes possibles et le résultat correspond au montant de l'exigence de marge pour le compte. Pour une liste complète des produits et des compensations, consultez la section Annexe - Classes de produits et paramètres des simulations à la fin de ce document.

Notre système de calcul de marge en temps réel en séance permet d'appliquer les exigences de marge relatives au day trading pour les comptes Portfolio Margin en se fondant sur l'actif en temps réel. Ainsi, les comptes qui mènent des opérations en séance à titre régulier sont toujours en mesure de négocier sur la base de leur véritable pouvoir d'achat.

Les formules mobilisées pour le calcul de la marge de portefeuille sont trop complexes pour être effectuées manuellement. Nous conseillons aux personnes intéressées par un compte Portfolio Margin d'essayer notre Démo TWS Portfolio Margin pour visualiser l'impact d'un Portfolio Margin selon différents scénarios.

Veuillez cliquer ici pour la liste des classes de produits et des paramètres de compensation publiée par l'OCC.

Exigences de marge supplémentaires pour les États-Unis

Pour les résidents des États-Unis :

Utilisez les liens suivants pour voir les autres exigences de marge :

Contrats à terme et options sur contrats à terme

Vous pouvez modifier vos paramètres de localisation ici

Déclarations

- Un minimum de 2.50 USD par part de sous-jacent vous est facturé. Ce minimum ne s'applique pas au calcul de fin de journée Reg T.

- Pour les options à effet de levier, Minimum (20 % * facteur d'amplification, 100 %)

- Pour les options à effet de levier, Minimum (15 % * facteur d'amplification, 100 %)

- Pour les paniers d'options d'achat couvertes, (position courte sur panier de calls, position longue sur les actions qui composent le panier),l'exigence de marge est égale à l'ensemble des exigences de marge pour les sous-jacents.

- Certaines options qui se comportent comme les contrats de marchandise, par exemple les options sur indices VIX, obéissent à des règles spécifiques pour les spreads. Par conséquent, leurs exigences de marge sont potentiellement plus élevées que celles d'une option sur actions U.S. classique. Nous conseillons vivement à notre clientèle d'entrer les spreads sur le compte simulé au préalable pour connaître la marge actuelle sur les spreads d'options.

- Si une combinaison d'options est effectuée de manière à mettre en place une stratégie optimale à un moment donné, la stratégie reste en place jusqu'à ce que le compte soit réévalué, même si la stratégie ne s'avère plus aussi efficace. La réévaluation a lieu lorsqu'il y a changement de position sur le symbole concerné. Sans changement de position, la réévaluation a lieu à la clôture de la séance.

- Les exigences de marge internes d'IBKR peuvent être supérieures à la marge réglementaire.